Ciclo de vida das Opções: da compra ao exercício. O que fazer em cada etapa?

Ao ingressar no mercado de opções, os iniciantes fazem muita confusão entre opções americanas e europeias. A principal dúvida está relacionada com a compra e venda da opção e ao exercício da opção. Neste artigo, desmistificaremos tais dúvidas, explicando passo a passo o ciclo de vida das opções.

Começando pelo começo: comprar, vender e zerar

Antes de falar sobre o exercício, precisamos entender alguns termos comuns no mercado financeiro, em particular, no mercado de opções. Esses termos são: comprar, vender e zerar.

Segue um breve resumo sobre o assunto.

Quando você abre uma conta em uma corretora (para negociar no mercado financeiro, você precisa de uma conta em uma corretora). A corretora cria um cadastro com suas informações, bem como com as informações das ações, opções, ETFs e UNITs que você comprou ou vendeu. Suponha que o investidor Lúcio acabou de abrir uma conta na corretora e seu cadastro será como a tabela abaixo. A tabela é meramente ilustrativa, para facilitar o entendimento dos termos comprar, vender e zerar:

| Investidor | Lúcio | |

| Situação | Quantidade | O que |

Comprado

Perceba que o investidor não possui ações nem qualquer outro produto. No mesmo momento que seu cadastro foi liberado, Lúcio transferiu dinheiro para a corretora e comprou 100 ações de Petrobras, que tem código PETR4. Veja como fica a tabela dele:

| Investidor | Lúcio | |

| Situação | Quantidade | O que |

| Possui | 100 | PETR4 |

Você notou que agora ele possui 100 ações de Petrobras? Dizemos, então, que Lúcio está comprado em 100 ações de PETR4.

Vendido

No mesmo dia, acreditando na queda das ações do Banco do Brasil (código BBAS3), Lúcio decide vender 100 ações. Mas como é possível vender ações que não possui? Caso você não tenha familiaridade com o aluguel de ações, recomendamos a leitura do artigo: BTC – O que é o aluguel de ações e como usá-lo?

Veja como fica a tabela:

| Investidor | Lúcio | |

| Situação | Quantidade | O que |

| Possui | 100 | PETR4 |

| Deve | 100 | BBAS3 |

Note que Lúcio possui, agora, 100 ações de Petrobras e deve 100 ações de Banco do Brasil. Ele deve as ações, porque as vendeu sem tê-las. Para isto, ele precisou pegar ações emprestadas, ou seja, precisou alugar ações.

Como Lúcio deve ações a outro investidor, dizemos, portanto, que ele está vendido em 100 ações de BBAS3.

Zerado

Dias depois, Lúcio percebeu que as ações de BBAS3 caíram, por isso, ele decide comprá-las. Entretanto, como ele devia 100 ações, ele entregará as ações que comprou ao dono original. Assim, veja como fica a tabela:

| Investidor | Lúcio | |

| Situação | Quantidade | O que |

| Possui | 100 | PETR4 |

| Possui | 0 | BBAS3 |

Percebe que agora Lúcio possui 0 ações de BBAS3? Por isso, dizemos que ele ficou zerado.

Por outro lado, como ainda não vendeu as ações de PETR4, Lúcio permanece comprado nessas ações.

- O que ocorre se ele vender 100 ações de PETR4?

- Nesse caso, Lúcio ficará zerado, pois entregará as 100 ações que possui para o comprador delas.

- O que ocorre se ele vender 200 ações de PETR4?

- Nesse caso, Lúcio ficará vendido, pois entregará 100 ações que possui ao comprador. Entretanto, precisará alugar mais 100 ações para completar as 200 que ele vendeu.

Comprando e vendendo opções

Agora que vimos os conceitos de comprado, vendido e zerado, vejamos alguns exemplos no mercado de opções, seguindo uma linha do tempo dos eventos.

Liquidação financeira da compra

Digamos que você comprou opções de PETR4. Você precisa pagar por essa compra, logo sairá dinheiro da sua conta na corretora. Mas quando ocorrerá a cobrança?

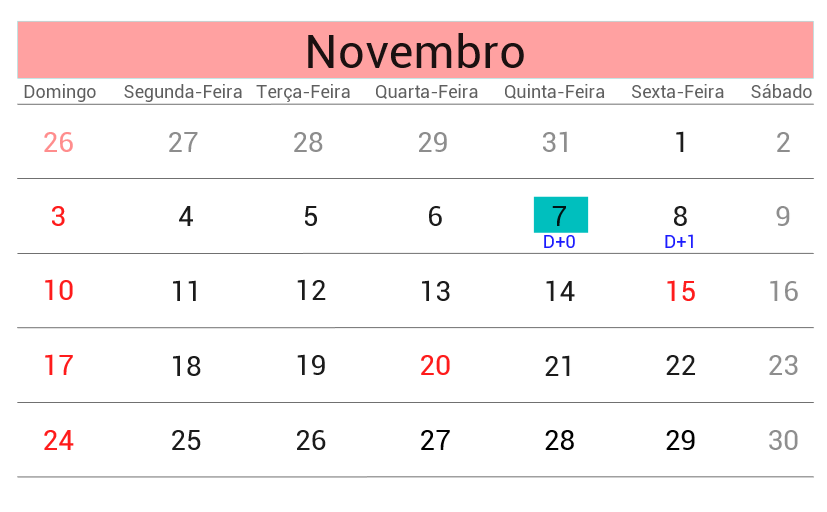

O dia que você compra as opções é chamado de D0 ou D+0. O pagamento por uma compra de opções será sempre em D1 ou D+1, que é o dia do próximo pregão, ou seja, o próximo dia em que houver negociação na bolsa.

Por exemplo, digamos que você comprou as opções em uma quinta-feira. Quando será o pagamento dessa compra?

O pagamento ocorrerá no dia seguinte (D+1), que é sexta-feira. Por exemplo, no calendário acima, se a compra foi no dia 7 de novembro, o pagamento será no dia 8.

Porém, se a quinta-feira for um feriado, o que ocorre? Quando será o pagamento?

Neste caso, o pagamento será na segunda-feira. Por exemplo, no calendário acima, se você comprou a opção na quinta-feira dia 14 de novembro, dado que dia 15 é feriado, o pagamento será no próximo dia útil em que houver pregão. No caso, dia 18 de novembro que é segunda-feira.

Portanto, nesse dia, você deverá ter dinheiro na conta para pagar pela compra das opções.

Atenção:

Atenção:

-

- Algumas corretoras exigirão que você já tenha o montante na conta no dia da compra. A corretora irá provisionar (bloquear) o total como garantia de que você pagará pela compra. Portanto, você não poderá usar esse valor.

- Caso você não tenha o total para pagar pelas opções, você ficará com saldo devedor e poderá pagar multa de até 1% ao dia.

Liquidação financeira da venda de call

Como deve saber, para que você compre uma opção, algum outro investidor (ou um especulador) precisou lhe vender a opção.

Nesse caso, o vendedor receberá o pagamento em D+1. Ou seja, o dinheiro sai da sua conta e vai para a conta do vendedor. Na prática, não é bem isso que ocorre, pois a bolsa entra no meio da negociação como contraparte central garantidora (CCP). Porém, fica mais fácil de entender se você pensar que o dinheiro sai da sua conta direto para a conta do vendedor.

Após comprar uma opção, só posso sair no vencimento?

Esta é a principal dúvida de quem compra uma opção pela primeira vez. A confusão está no fato de o iniciante não saber diferenciar a negociação do exercício das opções.

A negociação refere-se à compra e a venda de opções. Você pode comprar e vender opções a qualquer momento. Inclusive, você pode vender as opções no mesmo dia em que comprou.

Lembra da tabela do investidor Lúcio? Pois bem, a corretora também registra as opções compradas e vendidas do investidor.

Por exemplo, se no início do dia, Lúcio comprou uma opção por R$ 0,50, a tabela ficará como abaixo:

| Investidor | Lúcio | ||

| Situação | Quantidade | O que | Preço |

| Possui | 100 | PETRB35 | R$ 0,50 |

Imagine que, no final do dia, a opção está valendo R$ 1,50 (Sim, opções podem valorizar muito em pouco tempo). Lúcio pode, simplesmente, vender as opções que ele comprou.

Caso Lúcio decida vender as opções no mesmo dia, ele terá feito uma operação de day trade (em opções). Veja como fica a tabela:

| Investidor | Lúcio | ||

| Situação | Quantidade | O que | Preço |

| Possui | 0 | PETRB35 | |

Como ele vendeu a opção mais caro do que ele comprou, então, teve lucro e deverá pagar a DARF. Nesse caso, o imposto será de 20% sobre o lucro líquido.

Percebeu que Lúcio não precisou esperar pelo dia do vencimento das opções para lucrar com elas? Assim, se você comprou uma opção e ela valorizou, você pode simplesmente vendê-la para realizar o lucro.

Ou seja, não há a necessidade de esperar o vencimento se você entende que a opção pode desvalorizar e reduzir seu lucro. Basta zerar a operação. Do mesmo modo, se você iniciou uma operação vendida, basta comprar a opção zerando sua posição.

Cuidados

Cuidado na hora de zerar sua posição. Você deverá usar o mesmo código da opção. Muitos iniciantes acreditam que precisam zerar uma call comprando ou vendendo uma put e isto não é verdade.

- Se você comprou opções com código PETRK39, deverá usar o mesmo código, PETRK39, na hora de vender.

- Se você vendeu opções B3SAT112, deverá usar o mesmo código, B3SAT112, na hora de comprar.

Em resumo, não importa se você comprou ou se vendeu a opção, se você considera que está tendo um bom lucro, poderá realizar uma operação contrária, zerando sua posição.

Entendi sobre a zeragem. Mas e o exercício das opções?

Agora que você entendeu que pode zerar sua posição a qualquer momento, inclusive no mesmo dia que iniciou, podemos falar sobre o vencimento.

O primeiro ponto a se destacar é que o exercício depende do estilo da opção, se ela é americana ou europeia.

Para saber mais o estilo das opções

Para saber mais o estilo das opções

Diferenças entre Opções Americanas e Europeias

Custos na corretagem de opções

Por que evitar o exercício antecipado de opções

Você pode exercer opções americanas a qualquer momento, desde que as opções estejam em sua carteira (a tabela que vimos acima). Ou seja, a partir de D+1 da sua operação, você já poderá exercer as opções se elas ficarem dentro do dinheiro.

No entanto, saiba que embora seja possível, não é comum exercer uma opção antes do seu vencimento. Isso se deve ao fato de que, embutido no preço (prêmio) das opções, de acordo com o modelo de precificação de Black & Scholes, temos a volatilidade do ativo e a taxa de juros do período até o vencimento das opções.

Portanto, o investidor que decide exercer uma opção antecipadamente, “jogará fora” a gordura criada por essas duas variáveis.

Considerando que você agora já sabe o motivo para não exercer uma opção antecipadamente, vamos para a última seção do artigo, na qual falaremos o que ocorre no dia do vencimento.

O dia do vencimento das opções

Atualmente, no Brasil, para as opções de vencimento mensal. O vencimento ocorre na terceira sexta-feira de cada mês. Entretanto, se esse dia for feriado, a bolsa antecipa o vencimento para o primeiro dia útil anterior.

Por exemplo, no calendário acima, a terceira sexta-feira é o dia 15, que é feriado. Portanto, o vencimento das opções ocorrerá no dia 14.

Mas o que pode acontecer no dia do vencimento?

Bem, temos casos para cada um dos dois estilos de opções existentes, totalizando quatro possibilidades:

- Opções de venda

- A opção virou pó, portanto não haverá exercício.

- A opção ficou dentro do dinheiro, portanto haverá exercício.

- Opções de compra

- A opção virou pó, portanto não haverá exercício.

- A opção ficou dentro do dinheiro, portanto haverá exercício.

Dois dos casos acima não são interessantes. Justamente o caso em que a opção virou pó, pois não haverá exercício e a opção simplesmente deixará de existir.

Por outro lado, os casos em que haverá exercício merecem destaque. São eles que iremos discutir a seguir.

Exercício de opções de compra (call)

Você comprou uma opção de compra de strike R$ 30,00. No dia do vencimento, a ação está valendo R$ 33,00. O que ocorrerá?

Supondo que a opção vence em janeiro. Pelo calendário acima, o vencimento ocorre no dia 17.

Como a opção ficou dentro do dinheiro, o investidor comprará as ações. O dia do vencimento é chamado D0 ou D+0. Ilustramos isto no calendário acima. A liquidação financeira da compra de uma ação é em D2 ou D+2, que será, geralmente, a terça-feira seguinte. Se a terça for um feriado, a liquidação financeira ocorrerá no próximo dia útil.

Por exemplo, no calendário acima, o vencimento da opção ocorreu no dia 17, logo a liquidação deveria ocorrer no dia 21. Porém, como 21 é feriado, a liquidação ocorrerá no dia 22.

Independente da liquidação financeira ocorrer na terça ou na quarta, você precisará ter saldo em conta para comprar as ações.

Atenção:

Atenção:

-

- Algumas corretoras exigirão que você já tenha o montante na conta no dia da compra (dia do vencimento da opção). A corretora irá provisionar (bloquear) o total como garantia de que você pagará pela compra. Portanto, você não poderá usar esse valor.

- Caso você não tenha o total para pagar pelas opções, você ficará com saldo devedor e poderá pagar multa de até 1% ao dia.

O investidor que vendeu calls sem possuir o ativo, o que chamamos de venda de call a descoberto, precisará comprar as ações para encerrar sua operação. A venda de call a descoberto é uma estratégia que possui um grande risco para o investidor.

Exercício de opções de venda (put)

Você comprou uma opção de venda de strike R$ 30,00. Chegou o dia do vencimento e a ação está valendo R$ 27,00. O que ocorrerá?

Como a opção ficou dentro do dinheiro, o investidor venderá as ações. O dia do vencimento é chamado D0 ou D+0. A liquidação financeira da venda de uma ação é em D2 ou D+2, que será, geralmente, a terça-feira seguinte. Se a terça for um feriado, a liquidação financeira ocorrerá no próximo dia útil.

Mas o que ocorrerá, na prática?

Aqui, temos duas situações possíveis.

- O investidor possui as ações. Então, nesse caso, ele venderá as ações que possui e ficará zerado.

- O investidor não possui as ações. Então, nesse caso, ele fará uma venda a descoberto (ficará vendido a descoberto na ação), o que resultará em um aluguel de ações por meio do BTC. Além disso, o investidor precisará depositar garantias para a operação.

No segundo caso, se o investidor não quiser ficar vendido a descoberto, ele deverá comprar as ações no mesmo pregão do vencimento. Desse modo, ele terá apenas a liquidação financeira da compra e da venda.

É muito importante destacar que se você vendeu put, terá obrigação de comprar a ação no dia do vencimento caso o preço da ação fique abaixo do preço de strike. A venda de put também é conhecida como venda descoberta de put e é uma forma de receber para comprar ações.

Talvez você também se interesse por:

Talvez você também se interesse por: