Dominando as Gregas do Black&Scholes

O Modelo de Black-Scholes revolucionou a forma como as opções são precificadas. Uma das características mais poderosas desse modelo são as chamadas “gregas”. As gregas de Black&Scholes são derivadas matemáticas que fornecem informações importantes sobre como o preço de uma opção pode mudar em resposta a diferentes fatores. Portanto, neste artigo, exploraremos as gregas do Modelo de Black-Scholes e como elas ajudam investidores e traders a compreenderem a sensibilidade das opções. Você aprenderá:

Delta

A primeira das gregas de Black&Scholes é o Delta, que mede a sensibilidade do preço de uma opção em relação às mudanças no preço do ativo-objeto subjacente. Ou seja, o delta indica quanto o preço da opção deve aumentar ou diminuir quando o preço do ativo subjacente sobe ou desce em uma unidade. Um delta de 50%, por exemplo, significa que a opção aumentará em R$ 0,50 para cada aumento de R$1 no preço do ativo subjacente, se todas as outras variáveis permanecerem constantes.

Para melhor entendimento, vamos fazer alguns exemplos:

Exemplo 1

As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 vale R$ 0,90 e possui Delta de 50%. O que acontecerá com o valor da Call se a ação subir para R$ 30,50?

Como a ação valorizou, a Call valerá mais, pois ficou mais dentro do dinheiro. Assim, a variação de preço da Call é dada pela variação, em reais, do preço da ação, multiplicada pelo Delta.

Variação de preço da call = (30,50 – 30,00) x 50% = 0,25.

Novo preço da call=0,90 + 0,25=1,15.

Exemplo 2

As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 31,00 vale R$ 0,50 e possui Delta de 30%. O que acontecerá com o valor da Call se a ação cair para R$ 29,80?

Como a ação desvalorizou, a Call valerá menos, pois ficou mais fora do dinheiro. Portanto, a variação de preço da Call é dada pela variação, em reais, do preço da ação, multiplicada pelo Delta.

Variação de preço da call= (29,80 – 30,00) x 30% = – 0,06.

Novo preço da call = 0,50 – 0,06 = 0,44.

O Delta da Put é calculado da seguinte forma:

Exemplo 3

As ações ABCD3 valem R$ 30,00. A Put de Strike R$ 30,00 vale R$ 0,80 e possui Delta de

-50%. O que acontecerá com o valor da Put se a ação subir para R$ 30,50?

Como a ação valorizou, a Put valerá menos, pois ficou mais fora do dinheiro. Assim, a variação de preço da Put é dada pela variação, em reais, do preço da ação, multiplicada pelo Delta.

Variação de preço da put = (30,50 – 30,00) x (-50%) = -0,25.

Novo preço da put = 0,80 – 0,25 = 0,55.

Exemplo 4

As ações ABCD3 valem R$ 30,00. A Put de Strike R$ 31,00 vale R$ 1,40 e possui Delta de -65%. O que acontecerá com o valor da Put se a ação cair para R$ 29,80?

Como a ação desvalorizou, a Put valerá mais, pois ficou mais dentro do dinheiro. A variação de preço da Put é dada pela variação, em reais, do preço da ação multiplicada pelo Delta.

Variação de preço da put = (29,80 – 30,00) x (-65%) = 0,13.

Novo preço da put = 1,40 + 0,13 = 1,53.

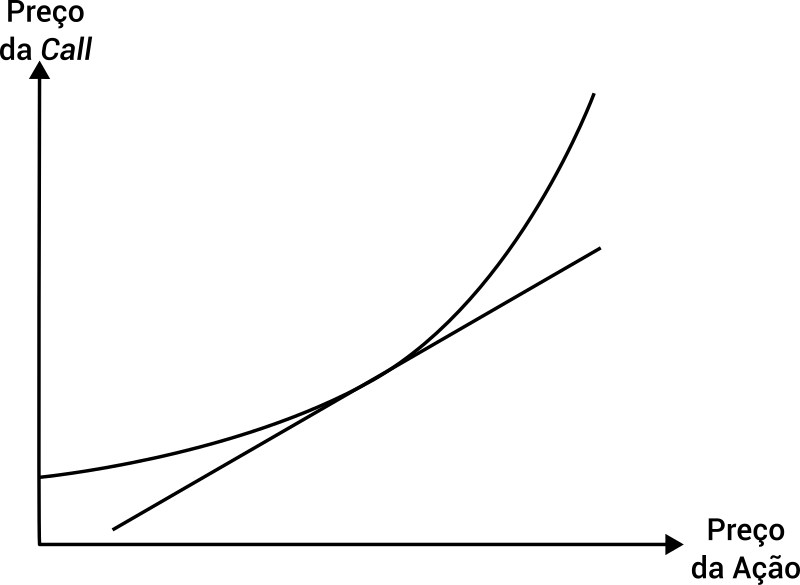

Se traçarmos o gráfico do preço da Call pelo preço da ação, o Delta consiste na inclinação da reta tangente em cada um dos pontos do gráfico. Repare no comportamento não linear entre o preço da Call e preço da ação.

Atente-se que quanto mais dentro do dinheiro a Call estiver (maior o preço da ação), maior será o preço da Call, e mais inclinada será a tangente, ou seja, maior o Delta.

Gamma

A segunda das gregas de Black&Scholes é o Gamma, que é a segunda derivada do preço da opção em relação ao preço da ação. Ou seja, é a derivada do Delta em relação ao preço da ação. Portanto, ele mostra a sensibilidade do Delta em relação à variação de preço do ativo objeto. Se o Gamma é pequeno, então o Delta mudará lentamente com as variações do ativo-objeto. Se o Gamma for muito positivo ou muito negativo, então o Delta será bastante sensível as movimentações do ativo-subjacente.

O Gamma mostra quanto varia o Delta para cada R$ 1,00 de variação do preço do ativo-objeto.

Exemplo 1

As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 possui Delta de 50% e Gamma de 18%. Qual será o novo valor do Delta se a ação subir para R$ 31,00?

Como a ação valorizou, a Call valerá mais, pois ficou mais dentro do dinheiro. Portanto, seu Delta aumentará.

Novo Delta = 50% + 18% = 68%.

Exemplo 2

As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 possui Delta de 50% e Gamma de 18%. Qual será o novo valor do Delta se a ação cair para R$ 29,00?

Como a ação desvalorizou, a Call valerá menos, pois ficou mais fora do dinheiro. Portanto, seu Delta diminuirá.

Novo Delta = 50% – 18% = 32%.

Exemplo 3

As ações ABCD3 valem R$ 30,00. A Put de Strike R$ 30,00 possui Delta de -50% e Gamma de 18%. Qual será o novo valor do Delta se a ação subir para R$ 31,00?

Como a ação valorizou, a Put valerá menos, pois ficou mais fora do dinheiro. Então, seu Delta diminuirá, em termos absolutos.

Novo Delta = -50% + 18% = -32%.

Exemplo 4

As ações ABCD3 valem R$ 30,00. A Put de Strike R$ 30,00 possui Delta de -50% e Gamma de 18%. Qual será o novo valor do Delta se a ação cair para R$ 29,00?

Como a ação desvalorizou, a Put valerá mais, pois ficou mais dentro do dinheiro. Logo, seu Delta aumentará, em termos absolutos.

Novo Delta = -50% – 18% = -68%.

Vega

O Vega, embora não seja uma letra grega, ela é mais uma das “gregas” de Black&Scholes. O Vega mostra a sensibilidade do preço da opção em relação à volatilidade. Quanto maior o Vega, mais sensível é a opção a mudanças de volatilidade. O aumento da volatilidade sempre aumenta o preço das opções, e vice-versa.

O Vega mostra, em reais, quanto as opções valorizam para cada 1% de aumento de volatilidade.

Exemplo 1: As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 vale R$ 0,90 e a Put de Strike R$ 30,00 vale R$ 0,80, ambas precificadas com 25% de volatilidade. O Vega delas é de R$ 0,10. O que acontecerá se a volatilidade subir para 26%?

Ambas as opções se valorização em R$ 0,10, dado que a volatilidade subiu 1% (26% – 25%). Logo, a Call valerá 1,00 e a Put 0,90.

Exemplo 2: As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 vale R$ 0,90 e a Put de Strike R$ 30,00 vale R$ 0,80, ambas precificadas com 25% de volatilidade. O Vega delas é de R$ 0,10. O que acontecerá se a volatilidade cair para 24,5%?

Ambas as opções se desvalorizarão em R$ 0,05, dado que a volatilidade caiu 0,5% (24,5% – 25,0%). Portanto, a Call valerá 0,85 e a Put 0,75.

Theta

O Theta é mais uma das gregas de Black&Scholes. Ele mostra a sensibilidade do preço da opção na passagem do tempo. Seu valor representa quanto a opção perde de valor de um dia para outro, mantendo todas as demais variáveis constantes. Em outras palavras, é o decaimento temporal de uma opção.

Exemplo: As ações ABCD3 valem R$ 30,00. A Call de Strike R$ 30,00 vale R$ 0,90 e a Put de Strike R$ 29,50 vale R$ 0,80. O Theta da Call é 0,05 e o da Put 0,04. O que acontecerá com o preço das opções, de um dia para outro, se todas as demais variáveis se mantiverem iguais?

Ambas as opções perderão valor. Assim, a Call valerá 0,85 (0,90 – 0,05) e a Put valerá 0,76 (0,80 – 0,04).

Rhô

O Rhô é a última das gregas de Black&Scholes. Ele mostra a sensibilidade do preço da opção em relação à taxa livre de risco, ou seja, a Selic no Brasil.

Os preços das opções de vencimentos mais curtos não são muito sensíveis ao Rhô, diferentemente das opções mais longas. Os grandes investidores e market makers de opções costumam utilizar os contratos futuros de DI1, que tem como ativo subjacente a taxa média diária dos Depósitos Interfinanceiros (DI), para se protegerem contra eventuais mudanças nas taxas de juros que podem afetar seu portfólio de opções.

Como as gregas de Black&Scholes ajudam os investidores e traders?

As gregas fornecem informações valiosas que permitem aos investidores e traders tomarem decisões mais embasadas sobre suas estratégias de opções. Aqui estão alguns motivos em que as gregas são especialmente úteis:

- Gerenciamento de Risco: As gregas ajudam a quantificar o risco associado a uma posição de opção. Por exemplo, o delta pode mostrar o quanto o preço da opção se moverá em relação ao preço do ativo subjacente, permitindo que os investidores protejam suas carteiras contra movimentos indesejados.

- Seleção de Estratégia: As gregas auxiliam na escolha da estratégia de opção mais adequada para diferentes objetivos. Por exemplo, se um trader espera uma maior volatilidade, ele pode optar por estratégias nas quais eles serão beneficiados pelo aumento da volatilidade.

- Ajustes Dinâmicos: Os traders podem fazer ajustes dinâmicos em suas posições com base nas mudanças nas gregas. Isso permite que eles otimizem suas posições à medida que o mercado evolui.

Talvez você também se interesse por:

Talvez você também se interesse por:

Poucos investidores dominam as gregas. Por se tratar de um assunto mais avançando, com alguma complexidade matemática, que acaba afastando muitas pessoas. Se você chegou até o final deste artigo, é uma pessoa diferenciada que, muito provavelmente, sobressairá sobre os demais participantes do mercado.