Como precificar opções exóticas?

As opções exóticas são instrumentos financeiros que desafiam a simplicidade das opções tradicionais de compra e venda. Elas apresentam uma gama de características únicas, cláusulas e condições que tornam sua precificação mais complexa e interessante. Neste artigo, aprenderemos a precificar opções exóticas e exploraremos algumas características desse tipo de opção.

Entendendo as Opções Exóticas

As opções exóticas, como o nome sugere, são opções financeiras que não possuem padronização. Portanto, não se encaixam nas categorias tradicionais de opções europeias ou americanas. A criação delas serve, frequentemente, para atender às necessidades específicas de um investidor ou instituição, e podem incorporar uma série de elementos únicos. Esses elementos, cláusulas e condições tornam sua precificação mais desafiadora, já que estão fora do escopo dos modelos clássicos, como Black-Scholes.

A seguir, apresentamos alguns dos elementos que fazem das opções exóticas um desafio em termos de precificação.

Cláusulas de barreira

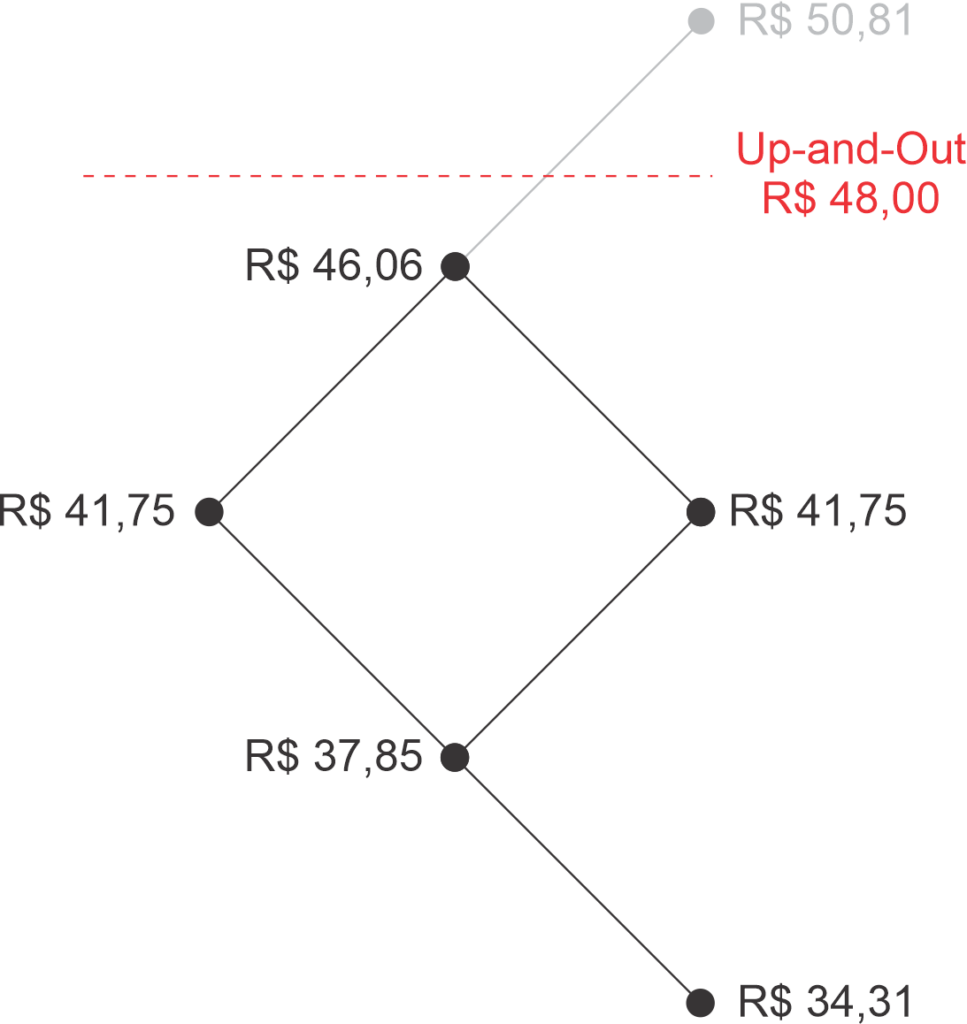

• Cláusulas de barreira, em que o as opções têm um preço de exercício que podem ativar ou desativar a opção quando o preço do ativo subjacente atinge um certo nível, que chamamos de “gatilho”. Elas podem ser opções “Up-and-In” (a ativação acontece quando o preço sobe e atravessa o nível predeterminado) ou “Up-and-Out” (a desativação acontece quando o preço sobe e atravessa o nível predeterminado). Podem ainda ser opções “Down-and-In” ou “Down-and-Out”, em que o processo de ativação e desativação ocorre na evento de queda do preço e cruzamento de um nível.

• Cláusulas de Barreira Dupla, em que o direito ao exercício só ocorre se o preço do ativo subjacente atingir ou ultrapassar duas barreiras predeterminadas.

Opções Asiáticas e Bermudas

• Opções Asiáticas; calculamos o preço de exercício com base na média dos preços do ativo subjacente durante um período específico. Isso tem o efeito de suavizar a volatilidade e tornar o exercício da opção mais flexível

• Opções Bermudas: em que o exercício pode ocorrer em datas específicas durante o período de vida da opção, algo que combina elementos de opções americanas, em que o exercício pode ocorrer a qualquer momento até o vencimento, e as europeias, em que o exercício ocorre exclusivamente no vencimento.

Outras cláusulas e condições

• Opções com Lookback, em que as opções de lookback permitem que o titular compre ou venda o ativo subjacente pelo preço mais alto (para opções de compra) ou mais baixo (para opções de venda) que o ativo atingiu durante a vida da opção.

• Opções de Cliquet, em que ajustamos periodicamente os preços de exercício com base no desempenho do ativo subjacente. Frequentemente, usamos elas em mercados voláteis, para reduzir o risco.

• Opções com Pagamento Contingente, cujo pagamento é condicionado ao cumprimento de condições específicas, como eventos corporativos, econômicos ou outros, tornando-as altamente personalizadas e envolvendo as próprias probabilidades de ocorrência dos eventos contingentes.

Talvez você também se interesse por:

Talvez você também se interesse por:

Como calcular o preço de opções exóticas usando Python

Precificação de opções exóticas usando o Excel

Precificação de Opções Exóticas

A precificação de opções exóticas é uma tarefa desafiadora devido à natureza não padronizada desses instrumentos. Precificar uma opção equivale a estabelecer o valor esperado do payoff dessa opção e descontá-lo para valor presente.

No caso das opções exóticas, estabelecer o valor esperado do payoff envolve estudar o comportamento da opção diante do comportamento projetado do preço do ativo subjacente durante o tempo de vida da opção. Isso para começo de conversa, pois há o caso das opções com condições dependentes de eventos corporativos, e então requerem algum nível de arbitragem na valoração do direito conferido ao detentor da opção.

Para projetar o preço do ativo subjacente no período, os métodos de precificação geralmente utilizam a volatilidade esperada e o tempo de vida da opção para traçar trajetórias possíveis para o preço e calcular o payoff médio da opção nessas trajetórias. Descontando-se esse payoff para o presente, temos o “preço justo” da opção.

Vamos considerar algumas formas de obter esse “valor justo” no caso de opções exóticas.

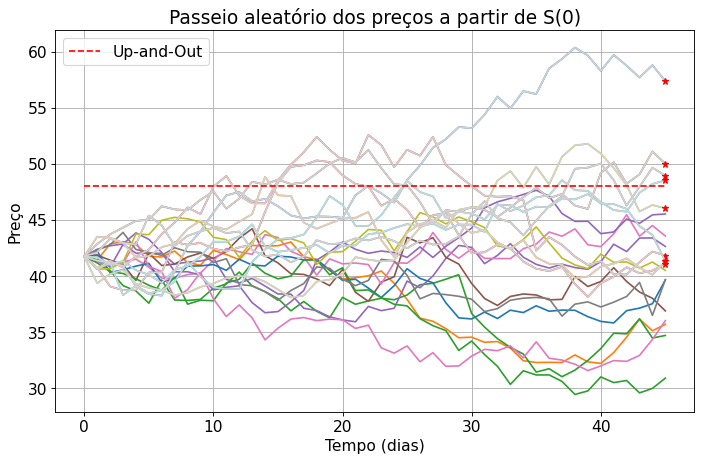

Simulações utilizando o método Monte Carlo

As simulações computacionais utilizando o método Monte Carlo são amplamente utilizadas para opções exóticas. Essa abordagem envolve a geração de uma ampla gama de cenários possíveis para o preço do ativo subjacente, através da simulação de trajetórias de preço. Ou seja, a partir do preço atual do ativo e da volatilidade esperada para o período, calculam-se realizações de trajetórias aleatórias de preço para a janela de tempo correspondente ao período de vida da opção.

A partir das trajetórias de preço, fazemos o cálculo do payoff da opção para cada uma das trajetórias simuladas. Em seguida, com base na média aritmética dos payoffs obtidos para as trajetórias, calcula-se o valor esperado do payoff da opção exótica. Por fim, descontando-se esse valor para o presente através da taxa de juros livre de risco, temos o preço atual da opção exótica.

Dessa forma, o método Monte Carlo é um enfoque numérico baseado na realização de um grande número de experimentos aleatórios. Quanto maior o número de trajetórias simuladas, mais precisos tendem a ser os resultados.

Modelos de Árvores Binomiais

Modelos de Árvores Binomiais podem ser estendidos para acomodar características específicas das opções exóticas. Para tal, é necessária a criação de árvores que refletem as condições da opção, como barreiras ou datas de exercício não padronizadas.

Assim, para que a árvore binomial acomode as condições que caracterizam a opção, precisamos personalizá-la. A exemplo do que ocorre na aplicação do método Monte Carlo, os modelos de Árvores Binomiais baseiam-se no enfoque numérico, e a precificação é realizada com base na avaliação dos resultados do experimento.

Talvez você também se interesse por:

Talvez você também se interesse por:

Aplicação do Modelo Binomial para precificação de opções

Como precificar opções asiáticas com python

O modelo de Árvores Binomiais ou método Binomial beneficia-se da utilização de passos temporais mais curtos, e os resultados tenderão a ser mais precisos na medida em que o número de passos temporais aumenta, pois o “espaço de possibilidades” tende a ficar mais densamente povoado.

As opções exóticas oferecem uma ampla gama de oportunidades e desafios para investidores. Elas podem ser altamente personalizadas para atender às necessidades específicas, mas essa flexibilidade torna sua precificação mais complexa. À medida que os mercados evoluem, a oferta e demanda por instrumentos financeiros complexos também cresce. Dai nasce a necessidade de profissionais capacitados para formular e utilizar modelos de precificação adequados para cada caso.