Compreendendo o hedge com opções

O uso de opções como ferramenta de hedge é uma prática fundamental no mundo dos investimentos. O objetivo principal do hedge com opções é proteger uma posição ou uma carteira de ativos contra flutuações de preços indesejadas. Ao mesmo tempo em que se mantém a flexibilidade para aproveitar oportunidades. Neste artigo, exploraremos as estratégias de hedge com opções, suas aplicações e os benefícios que elas oferecem aos investidores e empresas.

O que é hedge?

Hedge é uma estratégia de gerenciamento de risco que envolve a compensação de perdas potenciais em uma posição ou carteira de ativos. Fazemos hedge utilizando instrumentos financeiros derivativos, como opções. Investidores, frequentemente usam hedge com opções para proteger uma posição ou carteira contra movimentos adversos de preços. Portanto, limitando as perdas em suas posições ou compensando as perdas em uma posição com ganhos em outra posição cuja variação ocorre em sentido oposto à primeira.

O hedge é aplicável não somente a carteiras de ações, mas também a carteiras compostas por quaisquer ativos sobre os quais existam instrumentos derivativos. É o caso das commodities, por exemplo. Um produtor de commodities pode comprar opções de venda para proteger sua produção (que equivale a uma posição comprada em commodities) contra a possibilidade de queda nos preços. A posição comprada em opções de venda irá travar um preço de venda mínimo para parte ou a totalidade de sua produção. Alternativamente, o produtor pode vender opções de compra com um preço de exercício que considera um preço de venda razoável para seu produto e assim coletar um prêmio que o deixa protegido contra pequenas quedas no preço de mercado da commodity que produz.

As estratégias de hedge com opções são diversas, e variam em nível de complexidade e quanto ao objetivo. Vamos explorar algumas delas nos exemplos que seguem.

Leia também:

Leia também:

Derivativos na gestão de risco nas empresas

Exemplos de Hedge com opções

Venda protetora

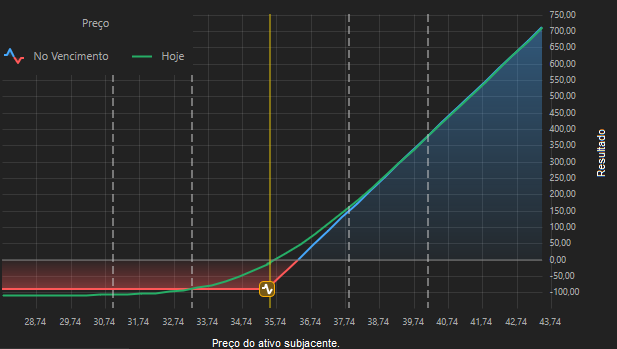

Possivelmente a mais simples das operações de hedge é a Venda Protetora. Ela consiste na compra de um ativo e de uma opção de venda sobre esse ativo. Dessa forma, a posição comprada no ativo fica protegida pelo direito de venda proporcionado pela posição comprada na opção de venda. A posição comprada no ativo subjacente ficará protegida durante o período de vida da opção, e o nível de proteção será determinado pelo preço de exercício da opção e pelo prêmio pago por ela.

A estratégia Venda Protetora proporciona proteção contra queda no preço do ativo subjacente e possibilidade de ganho ilimitado no caso de o preço do ativo subir no mercado.

Proteção Delta ou Delta Hedging

O delta hedging é uma estratégia de gerenciamento de risco em que o investidor toma posições opostas em um ativo subjacente e em opções relacionadas, de modo a neutralizar o delta da opção. O objetivo é criar uma carteira que seja imune às pequenas variações no preço do ativo subjacente, pois elas são compensadas por variações opostas no preço das opções.

Vamos a um exemplo. Um investidor deseja montar uma Proteção Delta para sua posição comprada de 30.000 ações no ativo WXYZ3. Para tal, o investidor decide vender uma opção de compra sobre esse ativo. A opção de compra selecionada tem um delta de 0,60. Isso significa que, se o preço do ativo subjacente aumentar em R$ 1,00, o preço da opção deverá aumentar em torno de R$ 0,60. Para calcular o tamanho da posição vendida nessa opção de compra, faremos

\[\Delta_{ação}\cdot N_{ação} + \Delta_{opção}\cdot N_{opção}=0\]

Na equação, o Delta da ação é igual a 1 (pois um aumento de R$ 1,00 no preço da ação equivale a R$ 1,00 de aumento por ação na carteira). No caso da opção, o Delta é 0,60. Temos, portanto, para 30.000 ações,

\[1,00\cdot30.000+0,60\cdot N_{opção}=0,\]

que resulta em

\[N_{opção}=\frac{-30.000}{0,60}=-50.000.\]

Temos, então, \(N_{opção}=-50.000\). Isso significa que o investidor deverá vender um total de 50.000 opções de compra para tornar Delta-neutra a sua posição comprada no ativo subjacente.

Situações no vencimento das opções

Vamos estudar alguns cenários:

- Caso o preço da ação suba R$ 0,80, o preço da opção de compra deverá subir em torno de R$ 0,48 (\(0,60\cdot0,80\)), então o valor da posição comprada em ações terá variação positiva de R$ 24.000 (\(30.000\cdot0,80\)) e o valor da posição vendida em opções de compra terá variação negativa de R$ 24.000 (\(-50.000\cdot0,48\)). O valor da carteira permanece aproximadamente inalterado.

- Caso o preço da ação caia R$ 0,50, o preço da opção de compra deverá cair em torno de R$ 0,30 (\(0,60\times-0,50\)), então o valor da posição comprada em ações terá variação negativa de R$ 15.000 (\(30.000\times-0,50\)) e o valor da posição vendida em opções de compra terá variação positiva de R$ 15.000 (\(-50.000\times-0,50\)). O valor da carteira permanece aproximadamente inalterado.

Vantagens do Hedge com opções

A principal vantagem do hedge com opções é a redução do risco associado a uma posição ou carteira. Utilizando o hedge, o investidor pode proteger suas posições sem a necessidade de vender ativos subjacentes. Isso permite que ele continue a se beneficiar de movimentos favoráveis no preço dos ativos de suas carteiras.

Além disso, as opções oferecem flexibilidade, permitindo que os investidores personalizem suas estratégias de hedge com base em suas necessidades específicas. Existem uma variedade de tipos de opções e estratégias disponíveis, que produzem uma ampla gama de possibilidades e que podem acomodar virtualmente qualquer objetivo e perfil de risco.

Neste artigo, estudamos alguns exemplos e aplicações do hedge com opções. O hedge com opções é uma ferramenta valiosa para investidores e empresas que desejam proteger seus ativos ou operações contra flutuações de preços desfavoráveis às suas posições. As estratégias de hedge oferecem flexibilidade, redução de risco e um posicionamento mais favorável para absorver mudanças nas condições de mercado.