Aquisição da Gol pela Azul: impactos e desafios

Recentemente, a Bloomberg divulgou que a Azul manifestou interesse em fazer uma oferta para adquirir uma de suas principais concorrentes no setor de aviação civil, a Gol.

Atualmente, a Gol enfrenta desafios significativos, incluindo um alto nível de endividamento. Por isso, em janeiro, ela iniciou um processo de recuperação judicial nos Estados Unidos (Chapter 11).

Embora a Azul tenha enfrentado dificuldades em 2023 durante o processo de renegociação de suas dívidas com fornecedores e detentores de títulos, a companhia está em uma posição mais estável devido ao seu plano de reestruturação e renegociação de dívidas.

A Azul emitiu um comunicado afirmando que está atenta às oportunidades de mercado. Porém, até o momento não negociou nem aprovou qualquer transação relacionada à Gol.

Diante da possibilidade de aquisição da Gol pela Azul, é importante considerar os impactos e as dificuldades potenciais dessa operação. Para isso, algumas perguntas pertinentes incluem:

- Como seria a aquisição durante a reestruturação judicial da GOL?

- Quais seriam os efeitos da fusão das operações da Azul (AZUL4) e da Gol (GOLL4) no mercado de aviação civil brasileiro?

- Quais seriam os desafios regulatórios enfrentados pela Azul ao tentar concretizar essa transação?

- Qual seria o impacto financeiro da aquisição nos resultados e na estrutura de capital da Azul?

- Quais são os desafios técnicos associados à aquisição?

- Como a aquisição da Gol pela Azul poderia afetar os clientes?

Neste artigo iremos responder a essas perguntas para fornecer ao leitor uma visão mais abrangente dos efeitos no mercado de uma possível aquisição da Gol pela Azul poderia trazer.

Como seria o processo de aquisição durante a reestruturação judicial da GOL?

Atualmente, a GOL está passando pelo processo de reorganização conhecido como “Chapter 11” nos Estados Unidos. Esse processo oferece uma via para empresas enfrentando dificuldades financeiras significativas e lutando para cumprir suas dívidas.

A empresa opta por seguir esse caminho fora do Brasil devido à praticidade e rapidez do processo, além das diferenças em relação à recuperação judicial brasileira. O processo americano, permite que a administração da empresa permaneça no controle durante a reorganização, com o objetivo de apresentar um plano de reestruturação aos credores.

Em contrapartida, no Brasil, durante a recuperação judicial, um administrador judicial é designado para supervisionar o processo, o que pode resultar em uma dinâmica mais burocrática e demorada.

É possível que a proposta da Azul surja durante a formulação do “exit financing” da GOL, financiamento concedido a empresas em recuperação judicial ou extrajudicial. Em suma, objetivo seria de pagar os créditos reestruturados pelo plano de recuperação e financiar as operações da GOL após o encerramento do processo, além de quitar o DIP (Debtor-in-Possession), que é um empréstimo prioritário obtido durante o processo de reorganização.

Quais seriam os efeitos da fusão das operações da Azul e da Gol no mercado de aviação civil brasileiro?

As duas companhias aéreas atendem rotas de grande tráfego. Porém, a malha aérea da Gol é concentrada em São Paulo, Rio de Janeiro e Brasília enquanto a Azul opta por uma Pulverização da malha, focando em menores aeroportos no interior e cidades litorâneas se desviando dos pontos de foco da GOL e da LATAM. Tendo voos para mais de 150 cidades e assim ficando pouca sobreposição com concorrentes, sendo a única transportadora em 81% de suas rotas e líder em 91%.

Dessa forma, aquisição poderia representar uma mudança da tese inicial da malha operacional da Azul, o que não seria necessariamente uma desvantagem. Por outro lado, a Azul apresentaria um significativo aumento no marketshare da empresa que hoje possui 29% de representatividade no mercado doméstico, segundo a Agência Nacional de Aviação Civil (ANAC). Chegando ao final dessa transação a possuir aproximadamente dois terços do mercado, o que representa um cenário favorável para a Azul.

Esse aumento no Marketshare da Azul afetaria o equilíbrio de poder entre elas e outras companhias aéreas no país?

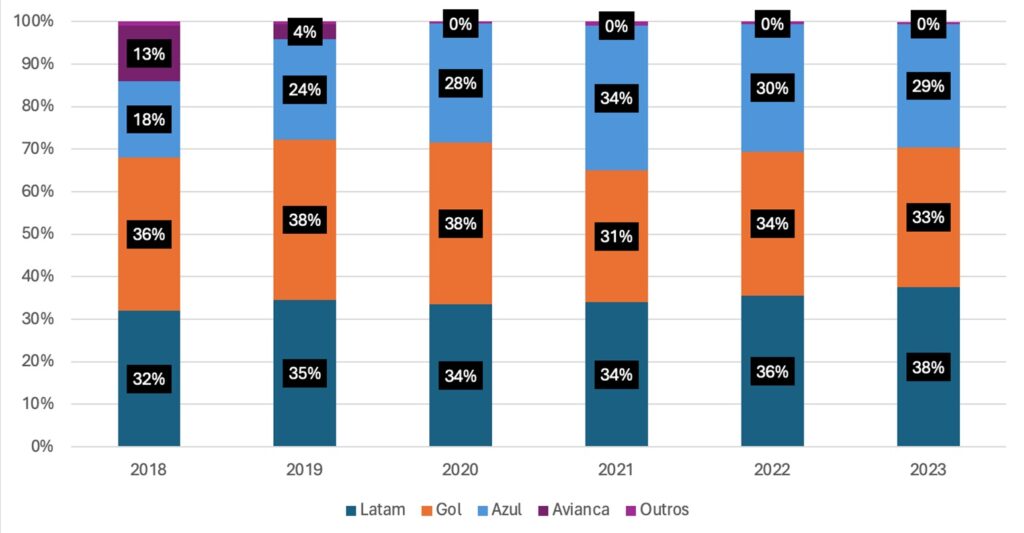

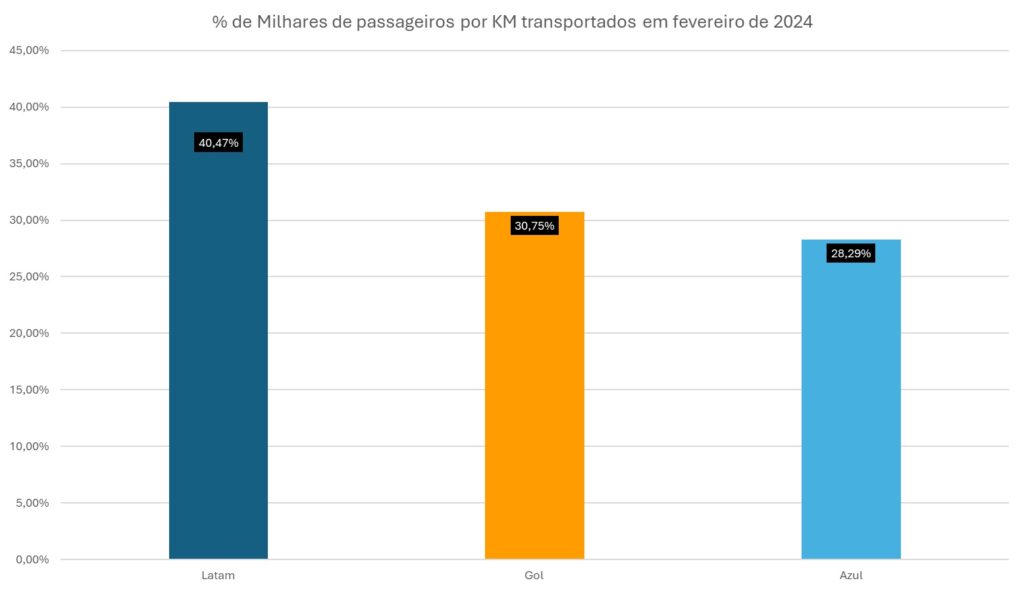

Atualmente, a distribuição da representatividade das maiores empresas de aviação civil segue a seguinte distribuição:

Fonte: Agência Nacional de Aviação Civil (ANAC)

Com base na atual distribuição, é evidente que a participação da Latam no mercado doméstico ainda é notável, possuindo grande influência em Congonhas (CCH), Aeroporto internacional de Brasília (BSB) e Santos Dumont (SDU) três dos principais aeroportos do país.

Distribuição nos aeroportos:

- Aeroporto de Congonhas (mar/24)

- Azul 13%, Gol 46%, Latam 41%

- Aeroporto de Brasília (mar/24)

- Azul 7%, Gol 39%, Latam 54%

- Aeroporto Santos Dumont(mar/24)

- Azul 32%, Gol 34%, Latam 34%

Fonte: Agência Nacional de Aviação Civil (ANAC)

Essa distribuição limita o espaço para um possível monopólio da Azul em que ela poderia aumentar os preços dos bilhetes aéreos.

Quais seriam os desafios regulatórios enfrentados pela Azul ao tentar concretizar essa transação?

A potencial aquisição da Gol pela Azul estaria sujeita à análise e aprovação do Conselho Administrativo de Defesa Econômica (CADE). O CADE é uma entidade vinculada ao governo federal responsável por regular a concorrência no mercado.

Durante essa análise, o CADE examinará diversos aspectos, como a possibilidade de sobreposição de rotas e o risco de formação de monopólio em certos setores, especialmente em relação aos programas de fidelidade e aos slots (horários de chegada e partida nos aeroportos), especialmente Congonhas e Santos Dumont.

Ambas as companhias aéreas possuem programas de fidelidade: a Gol tem o Smiles e a Azul, o TudoAzul. O CADE deverá priorizar a manutenção de um mercado competitivo. Portanto, ele pode considerar medidas como a abertura para novas companhias aéreas e a gestão ou venda de um dos programas de fidelidade, assim como slots em aeroportos estratégicos como Congonhas e Santos Dumont, onde há restrições ao crescimento devido à capacidade já preenchida.

Em síntese para aprovar a fusão, o conselho poderá exigir essas medidas compensatórias visando preservar a competição no setor de aviação civil brasileiro.

Qual seria o impacto financeiro da aquisição nos resultados e na estrutura de capital da Azul?

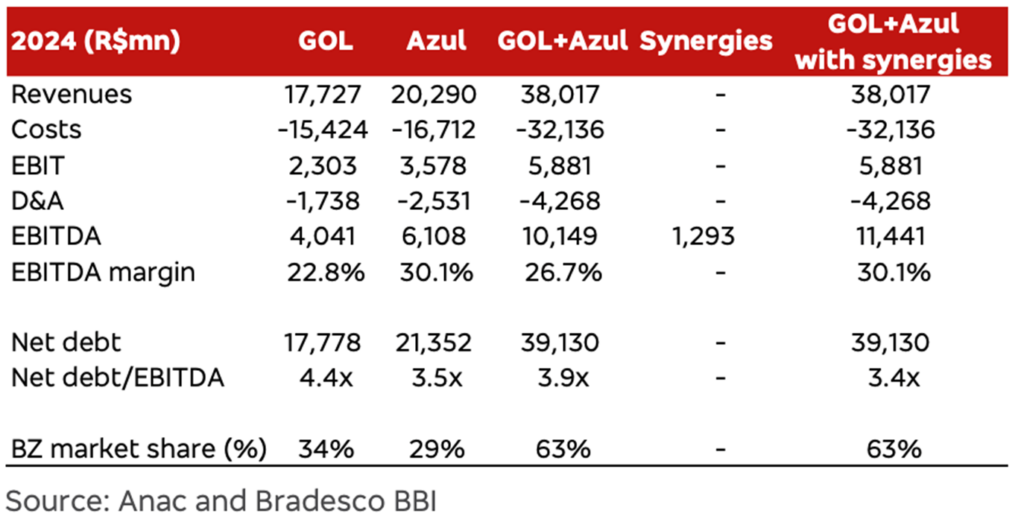

A aquisição pode ter impactos significativos nos resultados financeiros da Azul, tanto a curto quanto a longo prazo. Em termos imediatos, podem ocorrer variações nos indicadores-chave de desempenho, como receitas, lucros e margens operacionais, dependendo da sinergia provinda do M&A com Gol.

Um relatório feito por analistas do Bradesco escrito em março desse ano indica que a sinergia gerada pode estar em um valor entre 1,3 bilhão e 1,7 bilhão de reais. A sinergia representa o benefício corporativo de uma fusão ou de uma aquisição. Assim, gerando um acréscimo de R$11 a R$14 de preço alvo para o papel da Azul (AZUL4).

Talvez você também se interesse por:

Talvez você também se interesse por:

Venda descoberta de Put ou como comprar ações com desconto

Mercado de Opções: Um Guia Completo

Opções de compra: O que são e como usar?

Além disso, nesse relatório também é mostrado o balanço patrimonial das companhias. Nele consta que a Azul opera com:

- uma relação dívida líquida sobre EBITDA de 3,5x;

- uma dívida total de cerca de R$25 bilhões, em comparação com a GOL, que está em torno de R$24 bilhões, já considerando o DIP, negociando a 4,4x.

Além disso, é possível destacar mais um ponto interessante e não óbvio com esses dados. Em uma aula do MBA formação Broker, Raony Rossetti, fundador da MELVER, apontou aos alunos que o relatório sugere que, apesar de as duas empresas possuírem alto endividamento, o M&A entre elas não necessariamente aumentaria a relação entre dívida liquida e seus lucros antes de juros, impostos, depreciação e amortização (EBITIDA).

Curioso não acha?

Na aula, Raony explica que a combinação das operações, somada à sinergia estimada pelo Bradesco, resultará em um EBITDA significativamente maior. Isso, por sua vez, faz com que a relação Dívida liquida/EBITIDA caia para algo próximo de 3,4x.

Prováveis desafios técnicos associados à aquisição

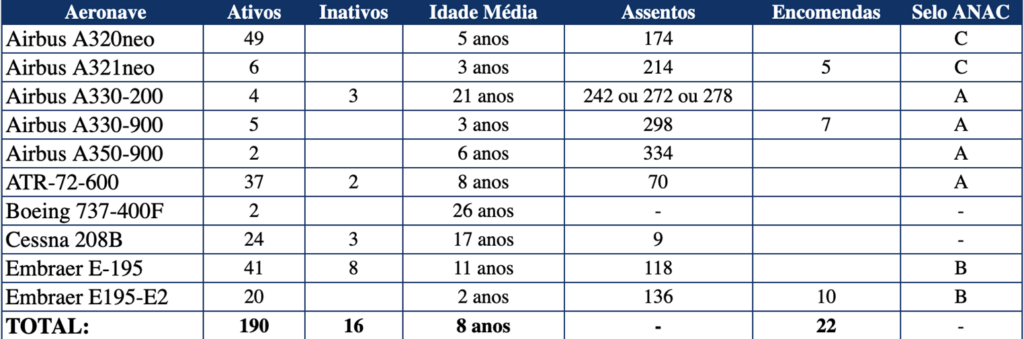

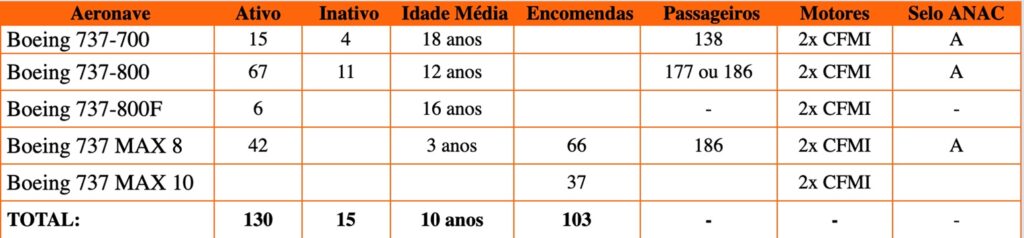

O principal desafio técnico do processo da aquisição estaria relacionado à divergência nas composições das frotas das companhias. A frota da Gol é majoritariamente composta por aeronaves Boeing 737. Por outro lado, a Azul possui predominantemente aeronaves Airbus A320, além de uma significativa presença de aeronaves Embraer. Além disso, a companhia possui apenas dois ativos da Boeing em sua frota.

Frota da Azul (dez/23)

Fonte: www.aviacaocomercial.net

Frota da Gol (dez/23)

Fonte: www.aviacaocomercial.net

Essa disparidade nas frotas apresenta uma série de desafios técnicos e de implementação. Como, por exemplo, questões de manutenção das aeronaves Boeing 737 exigirá uma infraestrutura diferente da necessária para as aeronaves Airbus A320 e Embraer.

Além disso, a formação e certificação de pilotos para operar diferentes tipos de aeronaves também representam um desafio. Pilotos que estão acostumados a voar com aeronaves da Boeing precisarão passar por treinamento extensivo para operar aeronaves Airbus e vice-versa.

Outra questão relevante é a disponibilidade de peças de reposição e suporte técnico para cada tipo de aeronave. Com frotas tão diversas, pode ser difícil garantir um suprimento contínuo e eficiente de peças de reposição.

Em suma, essas dificuldades técnicas e logísticas podem diminuir as sinergias em termos de engenharia e manutenção, tornando a aquisição mais complexa e desafiadora levando tempo e recursos consideráveis do ponto de vista operacional. Parte superior do formulário

Como a aquisição da Gol pela Azul poderia afetar os clientes?

A ausência da Gol poderia de fato comprometer a competição no setor de aviação civil, além de reduzir a disponibilidade de voos, mesmo com a presença forte da LATAM. A competição entre as companhias é fundamental para manter os preços das passagens em níveis mais acessíveis.

Fonte: Agência Nacional de Aviação Civil (ANAC)

A respeito disso o professor Cleveland Prates, professor da FGV (Fundação Getúlio Vargas) e ex-conselheiro do CADE fez um apontamento ao jornal Folha de São Paulo a respeito do tema:

“Se uma fusão como essa acontecer e outras empresas puderem entrar no mercado, não haverá maiores problemas do ponto de vista da concorrência.”

Com isso, o professor ressalta a importância da competição para o mercado de aviação. Além disso, ele sugere até que seja interessante avaliar o grau de abertura do mercado para potenciais empresas estrangeiras que tenham interesse no mercado doméstico brasileiro.

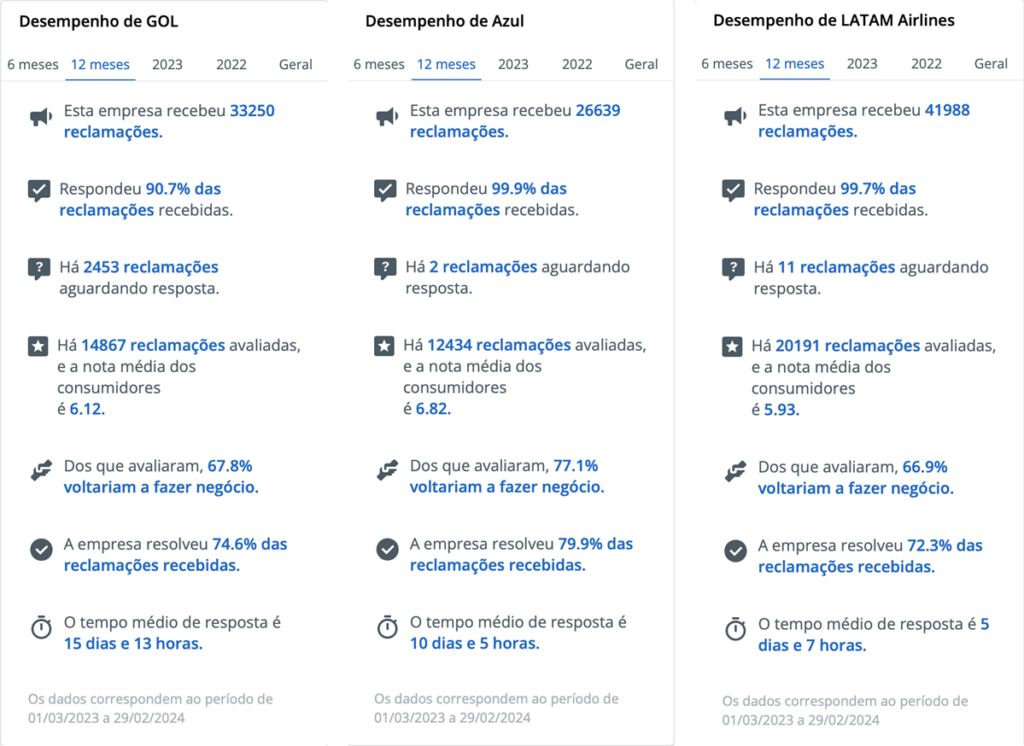

Além disso, outro ponto interessante foi levantado por Raony Rossetti em uma entrevista ao portal Uol, onde ele comentou sobre a satisfação no atendimento aos clientes com base no site reclame aqui.

Fonte: Reclame Aqui

A Gol é a empresa com as maiores taxas de reclamações resolvidas (80%) e de consumidores que voltariam a fazer negócio com ela (77,1%).

Raony comenta sobre a possibilidade de a aquisição gerar melhor atendimento ao cliente da Gol

Resumo

Com base nos fatos mencionados, fica evidente que a aquisição da Gol pela Azul enfrentará desafios significativos, incluindo a necessidade de obter aprovação do CADE, implementar mudanças técnicas e alcançar sinergias operacionais. No entanto, essa aquisição continua sendo uma grande oportunidade de mercado para a Azul adquirir sua concorrente, especialmente considerando o momento atual da Gol, cujas ações estão em um período histórico.

Porém, a possível aquisição representa uma situação estratégica para a Azul expandir rapidamente sua participação no mercado de aviação civil. Ao adquirir a Gol, a Azul pode fortalecer sua posição competitiva, ampliar sua rede de rotas e clientes, e alcançar economias de escala significativas.

Portanto, embora existam desafios a serem superados, a aquisição da Gol pela Azul representa uma oportunidade de crescimento e consolidação da companhia no setor de aviação brasileiro.

Esse artigo foi escrito por Augusto Chagas Viana.